株式譲渡と事業譲渡の違いとは?M&Aスキームの概要やメリット・デメリットまで解説

M&Aによる企業の買収には、大きく3つのスキームが存在します。「株式譲渡」「事業譲渡」「会社分割」という3つに分かれており、それぞれ異なる特徴やメリット・デメリットを持っているのです。この記事では、M&Aにおいてよく用いられる「株式譲渡」と「事業譲渡」に焦点を絞って、それぞれの違いやメリット・デメリットについて詳しく解説していきます。10分ほどで読み終わるので、ぜひお付き合いください。

CONTENTS

買収のスキームにはどのような種類があるのか

そもそも、M&Aによる企業の買収には3つの種類があります。

- 株式譲渡

- 事業譲渡

- 会社分割

以上のように3つに分かれており、それぞれに譲渡する事柄が異なりますし、実施する目的も変わります。まずは、3つのスキームについて、詳しい内容を見ていきましょう。

①株式譲渡丨株主が株式を譲渡する

M&Aの中でもポピュラーな手法と言える株式譲渡は、会社の経営権である株式を他者へ譲渡することで企業の売買を行います。つまり、株式譲渡で主体になるのは法人ではなく株主です。

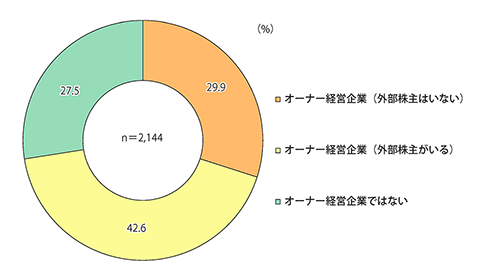

上場していない中小企業や零細企業の多くは、経営者が筆頭株主も兼任しており、会社の経営と所有が一体化しています。以下の図表は、オーナー経営(筆頭株主)である中小企業の割合を示したグラフです。

実に72.5%に上る企業がオーナー経営企業であり、また全体の約30%は外部株主の存在しない完全なオーナー経営企業となっています。

株式には、配当を得る権利(自益権)と、経営に参加する権利(共益権)という2つの権利が存在しますが、M&Aで注目されるのは共益権です。株式を譲渡してもらうことでその企業の経営権を獲得し、自社のさらなる発展や維持存続のために、既存事業との間でシナジー効果を生み出す狙いがあります。

また、事業承継型M&A(第三者承継)と呼ばれる手法も、この株式譲渡によって手続きが進められます。

▼こちらの記事も参考にしてください▼

2020.09.04 2019年12月に経済産業省が策定した「第三者承継支援総合パッケージ」は、多くの業界関係者や、事業承継・M&Aを検討している事業者の間で大きな話題となりました。中小企業の事業承継・M&Aのハードルを下げ、10年間で60万者の後継者を輩出することを目的にしています。スローガン的な位置づ...

【M&A/事業承継】第三者承継支援総合パッケージが中小企業に与える好影響を解説

②事業譲渡丨法人が事業を譲渡する

事業譲渡は、企業が営む事業の一部または全部を譲渡する方法です。具体的には、その事業で扱っている資産や負債、契約を譲渡して事業の権利を移譲します。

事業譲渡でどの資産や負債、契約を渡すのかという点については、双方の協議によって定められます。事業をまるごと譲り渡す場合は「全部譲渡」、範囲を決めて譲り渡す場合は「一部譲渡」と呼びます。

また、事業を譲り渡した企業には競業避止義務という法的な制限が課せられます。事業譲渡を行った企業は、特定の地域で一定期間は同じ事業を営んではいけない、という制限です。

すでにノウハウや人脈が出来上がっている譲渡企業が、新たに同じ領域の事業を立ち上げて競合になると、事業を買収した企業が競争力で負けてしまいます。こうした不当な競争を防ぐために競業避止義務という制限を設けているのです。

③会社分割丨事業を切り分けて子会社化する

会社を事業単位で切り分けて、新設した会社へ譲渡する手続きを会社分割と言います。権利や義務といった契約上の地位をそのまま引き継げるので、新設会社に債務や債権を引き継げばすぐに経営に取り組めるのがポイントです。

加えて、譲渡企業は事業を譲渡する代わりに、新設会社の発行株式を対価として受け取るようにすれば、譲受企業側に資金がなくともM&Aに取り組めます。

このように、一口にM&Aといっても大きく3つの手法が存在するので、それぞれの特徴を押さえた上で適切なスキームを選んでいくことが大切です。

株式譲渡と事業譲渡の違いとは?

M&Aの中でもよく用いられる手法が、株式譲渡と事業譲渡の2つです。それぞれの違いを分かりやすく5つの項目から比較してみました。まずは以下の表を確認してみてください。

| 株式譲渡 | 事業譲渡 | |

| 取引主体 | 株主↔法人 | 法人↔法人 |

| 契約名・内容 | 株式譲渡契約 | 事業譲渡契約 |

| 譲渡する事柄 | 法人の所有や経営の権利に加えて、許認可や経営者の個人保証といった債権債務の全て | 事業に必要な特定範囲の資産や負債、契約のすべて |

| 手続きの流れ | 1.株式譲渡契約の締結 2.取締役会での承認 3.名義交換手続き 4.代金の受け渡し | 1.事業譲渡契約の締結 2.株主総会での決議 3.資産の引き渡し 4.代金の受け渡し |

| 譲渡の目的 | 譲渡側 譲受側 | 譲渡側 譲受側 |

このように、株式譲渡と事業譲渡には契約名から内容、手続きの流れに至るまで、大きな違いがあります。相違点について、一つずつ詳しく見ていきましょう。

取引の主体になるのが株主か法人か

株式譲渡と事業譲渡では取引の主体が異なります。株式譲渡は会社の経営権を譲渡するため、一見すると法人と法人の契約に思えますが、実際は株主と法人の間で交わされる契約です。

しかし、先述した通り、国内の中小企業の代表者は約72%以上がオーナー兼経営者。つまり、経営者一人で過半数以上の株式を保有しているケースが多いため、実際の株式譲渡契約は譲渡企業の代表者と譲受企業との間で交わされることになります。

契約の名称や内容が異なる

株式譲渡と事業譲渡では、交わされる契約について、それぞれ株式譲渡契約と事業譲渡契約という名称の違いがあります。

契約によって定められる「譲渡するもの」は大きく異なりますので、あらかじめ確認しておきましょう。

株式譲渡では、法人の所有・経営の権利はもちろんのこと、法人がこれまで獲得した許認可についても譲渡します。加えて、経営者に課せられていた個人保証も新たな経営者へ引き継がれます。また、この中には資産や負債、資本といった経営に必要な事柄がすべて含まれています。

事業譲渡では、特定の事業を営む上で必要な資産や負債、契約の一切を譲渡します。

また、事業譲渡を行っただけでは、従業員との雇用契約については引き継がれません。つまり、事業譲渡契約を締結する前に、従業員の取り決めについて協議しておく必要があるのです。

事業譲渡前に従業員から同意が得られれば、譲受企業との間に雇用関係を結んで(転籍して)もらうことになりますが、同意が得られなかった場合は、譲渡企業で継続して雇用することになります。これではノウハウに乏しい譲受企業にとっては嬉しくないので、事前に従業員と面談を行うなどして同意を得ておくことが大切です。

もしくは、譲渡後の一定期間は従業員を派遣し、ノウハウ不足を補うことなどを契約に盛り込んでおくと、事業譲渡の契約や手続きがスムーズに進行するでしょう。

手続きの流れが異なる

株式譲渡と事業譲渡では手続きの流れが異なります。

株式譲渡契約においては、まず株主と株式を購入する法人の間で株式譲渡契約を締結します。実際は、この契約の前にM&Aの契約や交渉を入念に進める必要があります。

次に、譲渡企業の中で取締役会を開いて株式の譲渡についての承認を受けます。承認が得られたら株主名義を変更する手続きを行い、株式譲渡の対価を受け取って完了します。

事業譲渡においては、まず譲渡企業と譲受企業の間で事業譲渡契約を締結します。その後、株主総会によって事業譲渡の決議を行い、承認されたら資産や負債、契約を譲渡して代金を受け取って完了です。

このように、株式譲渡と事業譲渡では契約の進め方も大きく異なるため、あらかじめ把握しておくようにしましょう。

譲渡の目的や得られるメリットが異なる

株式譲渡と事業譲渡の一番の違いは「目的」でしょう。M&Aはあくまで手法に過ぎません。つまり、契約の奥には双方がM&Aに臨む目的が存在します。その目的に合わせて手法を選ぶことが大切です。

▶︎株式譲渡の目的やメリット

株式を譲渡する企業の目的は「事業承継」や「経営基盤の強化」などが相当します。株式を譲受する企業の場合は「新たな領域への参入」や「事業の拡大」などが考えられるでしょう。

譲渡企業からすれば、株式を手渡して経営権を手放すことで事業承継が成立しますし、ベンチャー企業によっては資本力のある企業へ株式を譲渡することで資金や人的ネットワークの充実、商圏の拡大といった効果が期待されるため、経営基盤が強化されます。

譲受企業から見ても、株式譲渡によって企業を獲得すれば自社とのシナジー効果が生まれやすく、新規参入のハードルが低下するため大きなメリットがあるのです。

▶︎事業譲渡の目的やメリット

事業を譲渡する企業の目的は「事業の選択と集中」や「赤字事業からの撤退」などが考えられます。事業を譲受する企業の場合は、株式譲渡のケースと同じく「新たな領域への参入」や「事業の拡大」といった理由が考えられます。

事業の選択と集中は、資本をどの事業に投下するか考える上で非常に重要な事項です。企業の経営では利益が望める事業へ優先的に資本を低下していくことが大切ですが、優先順位の低い事業を抱えている場合は別の企業へ売却してしまったほうがコストがかからず、効率的に事業の選択と集中を行えます。

また、立ち上げたは良いものの赤字になっている不採算事業を抱えている場合も、事業譲渡によって別の企業へ事業を譲渡したほうがメリットが大きく、安定した経営に取り組めるのです。

譲受企業から見ても、未開拓の領域でゼロから事業を立ち上げるよりも、既に従業員が在籍していたり顧客が付いていたりする事業を譲り受けたほうが、低いコストやリスクで新規参入を果たせます。加えて、既存事業の拡大に活かせるケースも多く存在するのです。

このように、株式譲渡と事業譲渡の目的には大きな違いがあります。M&Aを行う業界や企業固有の特徴によっても最適な手法は異なるため「どんな手段を取るべきか」という点については、M&Aや事業承継の専門家と相談しながら決めていくことが肝心です。

株式譲渡と事業譲渡のメリット・デメリットとは

ここからは、一覧形式で株式譲渡と事業譲渡のメリット・デメリットについて解説していきます。以下の図を確認してみましょう。

| メリット | デメリット | |

| 株式譲渡 | 1.企業が存続すること 2.企業経営の決定権を存続できる 3.株式の売却益が得られる 4.許認可がそのまま引き継げる | 1.株式の収集・売却に手間がかかる 2.簿外債務や経営者保証を含めた債務を引き継ぐ |

| 事業譲渡 | 1.事業の取捨選択が可能 2.リスクやコストになるものを排して事業を獲得できる | 1.株主総会を開催する手間がかかる 2.競業避止義務を被る 3.許認可が引き継げない |

株式譲渡で得られるメリットは様々ですが、特筆すべきは「企業経営の決定権を存続できる」ことと「株式の売却益が得られる」ことでしょう。

発行済株式のうち過半数以上を保有していれば企業の代表権を獲得できるので、譲受企業に対して51%以上の株式を売却すれば株式譲渡は完了します。その上で、1/3以上の株式を手元に残しておけば、単独で株主総会における特別決議を否決できます。

このように、経営上の影響力を残したまま企業の代表権を譲ることも可能なので、株式保有率によってコントロールが効くのも大きなメリットと言えます。

また、株式の売却益はそのままオーナー経営者の手元に入ってくるので、代表を退いた後のハッピーリタイアも実現できるでしょう。

事業譲渡のメリットは、先述したように「事業の取捨選択が可能」であることと、「リスクやコストになるものを排して事業を獲得できる」という点です。事前に事業に必要な資産を指定して買収すれば、なるべく経営のリスクになるような資産や負債は切り離して事業を獲得できるでしょう。

また、当然ですが、株式譲渡に比べて低いコストで事業を獲得できるので、資金力が心もとない中でも新規事業に参入しやすくなります。

事業譲渡で押さえておくべきデメリットは「許認可が引き継げない」という点です。事業譲渡によって事業を獲得しただけでは、国や自治体から得た認可を引き継げません。介護業界や飲食業界などのように、許認可がなければ営業できない分野も存在するので、許認可が必要な業界で事業譲渡を検討している場合は許認可の手続きについても考慮しておきましょう。

それぞれの違いを理解して最適な手法でM&Aを行う

M&Aによる企業の買収手法には大きく「株式譲渡」「事業譲渡」「会社分割」という3つの方法が存在します。どの手法にもメリットやデメリットは存在しますが、今回は特によく用いられる「株式譲渡」と「事業譲渡」に焦点を当てて解説してきました。

M&Aによって自社を譲渡する際に適しているのはどの手法なのか、イメージは浮かんだでしょうか。M&Aのスキームには様々な種類があり、企業や業界の特徴によって適した方法は異なります。迷っていることや不安なことがあれば、ぜひ事業承継通信社へお気軽にご相談ください。

執筆者:小野澤 優大(おのざわ まさひろ)/事業承継士・ファイナンシャルプランナー