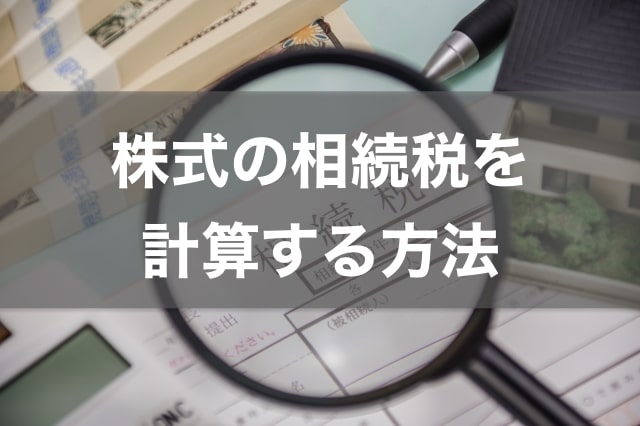

株式の相続税を計算する方法|計算手順や払えない場合の対策についても詳しく解説

株式の相続税は価値を評価してから計算します。どのように計算できるのか具体的に解説するので、ぜひ参考にしてください。また、相続税を抑える方法や現金で払えないときに利用できる方法についても見ていきましょう。

CONTENTS

株式の相続税を計算する方法

株式を相続したときは、まず株式の価値を計算しなくてはいけません。株式の価値を「評価額」といいますが、評価額の計算方法は、株式が上場しているかどうかによって異なるので注意が必要です。

評価額を求めた後は、他の相続財産と合算して相続税額を算出します。具体的にはどのような手順で計算するのか見ていきましょう。

1.株式の評価額を求める

相続税は相続した財産に対して発生する税金です。すべての相続財産を現金価値に該当する評価額に換算し、相続税額を計算して納付しなくてはいけません。

株式に対しても同様です。まずは現金価値に該当する評価額を計算する必要があります。ただし、上場企業の株式かどうかで計算方法が異なる点に注意しましょう。

上場株式の評価額

上場企業の株式は、公開されている株価に基づいて計算します。次の4つの株価を求め、もっとも低い価格に株数をかけて評価額を算出しましょう。

- 被相続人が亡くなった日の終値

- 被相続人が亡くなった月の毎日の終値の平均値

- 被相続人が亡くなった月の前月における毎日の終値の平均値

- 被相続人が亡くなった月の前々月における毎日の終値の平均値

例えば相続財産の中にA社の株式が2,000株あったとしましょう。被相続人が亡くなった日の終値が700円、その月の平均終値が750円、前月の平均終値が680円、前々月の平均終値が720円の場合、相続税評価額は以下のように計算します。

- 680円×2,000株=1,360,000円

非上場株式の評価額

上場企業株式の評価額を求める情報は公開されているので、そこまで計算は難しくありません。しかし、非上場株式の株価は公開されていないため、評価額を求める計算は複雑です。

まずは株式を発行した会社に連絡し、評価額の計算に必要な情報の開示を求めることから始めましょう。その後、会社の総資産評価額などを基準に求める「原則的評価方式」や、配当額を基準に求める「配当還元方式」などで評価額を割り出していきます。

なお、非常に複雑な計算になるため、株式の相続を専門としている税理士などに依頼することが一般的です。

2.他の相続財産と合算して相続税率をかける

株式の相続税評価額を計算し、その他の相続財産もすべて評価額を算出します。それらの評価額をすべて合算してから基礎控除額を引いて課税相続額を求めましょう。その後、法定相続人が法定割合に準じて相続したと仮定して相続税率をかけて相続税額を求め、相続税額を遺産相続の割合に準じて割り振ります。

例えば故Bさんの相続財産は現金とC社の株式だけだとしましょう。現金で6,000万円、C社の株式の評価額が3,000万円であったとします。

基礎控除の計算式は、

- 3,000万円+(600万円×法定相続人の数)=基礎控除額

として求められます。

法定相続人が配偶者と2人の子どもの場合、基礎控除額は以下のように計算できます。

- 3,000万円+3人×600万円=4,800万円

課税相続額は相続財産から基礎控除額を差し引いて求めるので、4,200万円となります。これを法定割合で相続した場合、それぞれの相続税額は以下のように計算できるでしょう。

↓↓↓相続税の税率についてはこちら(国税庁ホームページより)↓↓↓

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

- 配偶者:4,200万円×1/2×15%-50万円=265万円

- 子ども1:4,200万円×1/4×15%-50万円=107.5万円

- 子ども2:4,200万円×1/4×15%-50万円=107.5万円

これらを合算して、相続税の合計額は480万円と求められます。法定相続分に従ってこの相続税額を分けた場合の相続税額は以下の通りです。

- 配偶者:480万円×1/2=240万円=0円(配偶者は法定相続分の相続税は非課税)

- 子ども1:480万円×1/4=120万円

- 子ども2:480万円×1/4=120万円

3.売却は名義を変更してから

被相続人の名義では、株式を売却することができません。相続手続きを終えて名義を変更してから売却を進めていきましょう。

上場企業の株式は、株式が預けられていた証券会社あるいは信託銀行で名義変更手続きを行います。一方、非上場企業の株式は、発行会社に連絡して名義を変更しましょう。

非上場株式の相続税を抑える方法

非上場企業の株式を相続した場合、以下の方法を用いることで相続税を節税できることがあります。

- 事業承継税制を活用する

- 株式の評価額を下げる

ただし、いずれも手続きが複雑です。株式の相続に強い税理士に依頼して進めていきましょう。

事業承継税制を活用する

事業承継税制とは、事業を承継する場合に相続税の納付が猶予される制度です。高額な相続税を支払えずに事業を手放すことを回避する目的の制度なので、上手に活用して節税と承継を実現しましょう。ただし、事業承継税制を利用できるのは中小企業に限られるため注意が必要です。

株式の評価額を下げる

上場株式の評価額を下げることはできませんが、非上場企業の株式の評価額は下げられることがあります。例えば、役員退職金を早期に支給して負債として計上したり、配当金を下げることで評価額を下げたりすることも可能です。ただし、相続人が勝手に評価額を変えることは難しいため、経営者や後継者、税理士などに相談して手続きを進めていきましょう。

株式の相続税を現金で払えないときは?

事業承継税制を活用すれば、相続税の納付を猶予されます。しかし、事業を承継する場合でないときや上場企業の株式の場合は、事業承継税制を適用することはできません。

現金が不足し、株式の相続税を支払えないときは、以下の方法も検討してみましょう。

- 延納や物納制度を活用する

- 他の相続財産を売却する

- 金庫株を活用する

延納や物納制度を活用する

相続税を一括で納付することが難しいときは「延納」を活用すると分割払いが可能になります。ただし、延納する税額に相当する担保の提供が必要になるため、適当な担保がないときは利用できません。

また、不動産などの財産で相続税を納める「物納」もあります。ただし、物納できる財産は被相続人から相続したものに限られるため、株式だけを相続した場合には利用できません。

他の相続財産を売却する

株式以外の相続財産を売却して現金化し、株式の相続税を収めることもできます。ただし、相続税は相続が生じたことを知ってから10ヶ月以内に納付する必要があるので、不動産などを売却して現金化する場合は、売り急いで安値がつく可能性もあるでしょう。また、相続財産を売却する際には名義変更を事前に行うため、他の相続人と話し合って財産の分配を済ませておく必要があります。

金庫株を活用する

非上場株式の場合であれば、金庫株を活用して相続税を納められることがあります。後継者が相続した自社株を会社に買い取ってもらい、株を現金化して納税資金に重用することができるでしょう。ただし、会社に買取資金がないときは利用できない方法です。その他の方法も検討し、株式の相続を進めていきましょう。

事業承継のお悩みはぜひご相談ください

事業承継税制が適用されない場合などには、株式の相続税がネックとなって事業承継がうまく進まないことがあります。事業承継のお悩みはぜひ弊社にご相談ください。経験豊富なスタッフが親身に寄り添い、課題解決に適した方法をご提案いたします。